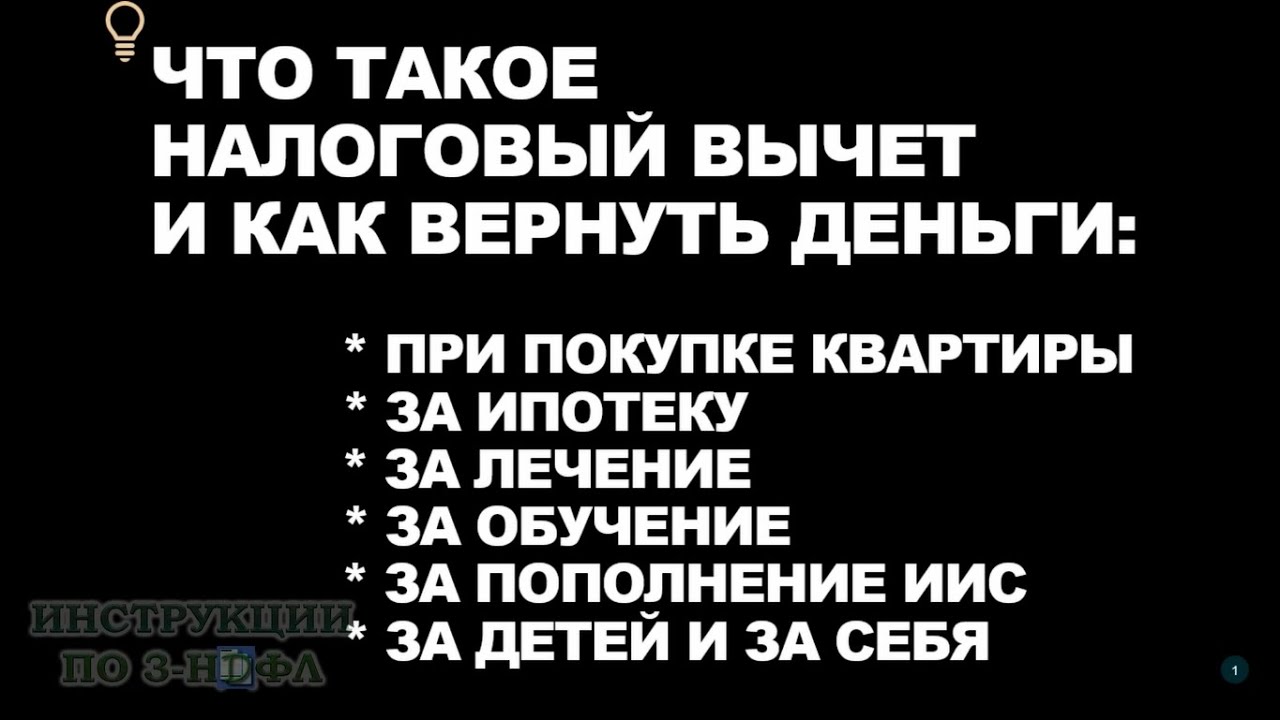

Налоговые вычеты – это возможность снизить сумму налоговых платежей, которые обязаны уплачивать физические лица. Они позволяют вложить экономию в поддержание своего благосостояния, повысить уровень жизни, а также в определенных случаях, восполнить функции государства в области социальной поддержки.

Одним из видов налоговых вычетов является вычет на недвижимость. Он предоставляется гражданам, которые приобрели или строят собственное жилье. В зависимости от ряда факторов, таких как тип объекта недвижимости и статус заявителя, сумма вычета может различаться.

Например, для собственников жилой недвижимости возможно получение вычета на сумму налога, уплаченного по 13% тарифу на полученный доход. Для этого необходимо помнить о том, что основным местом проживания заявителя должно быть именно такое жилье. Плюсом такого вычета является возможность не только снизить налоговую нагрузку, но и получить возможность получения материальной помощи от государства.

Какие налоговые вычеты доступны для физических лиц в России

Вычет на недвижимость может быть получен двумя способами. Первый способ — уменьшение налогооблагаемой базы. В этом случае вычет суммируется с общей суммой дохода, и налог рассчитывается уже с меньшей суммы. Второй способ — уменьшение суммы налога. В этом случае вычет вычитается из уже рассчитанной суммы налога и уменьшает его размер.

Для получения вычета на недвижимость необходимо предоставить определенный пакет документов, включающий свидетельство о праве собственности на недвижимость, договор купли-продажи или договор аренды и другие документы, подтверждающие владение и использование данного имущества.

Однако стоит отметить, что сумма вычета на недвижимость ограничена законом и может меняться каждый год. Также определенные условия применения вычета действуют только для определенных категорий граждан, таких как ветераны, инвалиды, семьи, воспитывающие детей и другие. Поэтому перед подачей налоговой декларации рекомендуется ознакомиться с последними изменениями в законодательстве и конкретными условиями получения вычета на недвижимость с целью максимальной оптимизации налогообложения.

Основные виды налоговых вычетов для физических лиц

Вычет на недвижимость предназначен для тех граждан, которые являются собственниками жилой или коммерческой недвижимости. Данный вид налогового вычета позволяет снизить налогооблагаемую базу на сумму, равную стоимости недвижимости. Таким образом, сумма налогового платежа будет меньше, что означает экономию денежных средств для физического лица.

- Для получения данного вычета необходимо предоставить документы, подтверждающие право собственности на недвижимость, а также документы, подтверждающие расходы, связанные с ее обслуживанием (например, платежи по кредиту или затраты на содержание и ремонт).

- Вычет на недвижимость может быть получен не только на жилую недвижимость, но и на коммерческую. Это означает, что собственники офисов, магазинов и других коммерческих помещений также имеют возможность снизить налоговую нагрузку.

- В некоторых случаях налоговый вычет на недвижимость может быть получен не только собственником, но и нанимателем недвижимости. В этом случае вычет основывается на платежах по арендной плате.

Таким образом, налоговые вычеты на недвижимость предоставляют физическим лицам возможность снизить налоговую нагрузку и сохранить больше денежных средств. Однако, для получения данного вычета необходимо соответствовать определенным условиям и предоставить необходимые документы.

Какие расходы можно учесть при получении налоговых вычетов

При подаче декларации о доходах физического лица каждый налогоплательщик имеет возможность учесть некоторые расходы и получить налоговые вычеты. Это может стать значительной помощью в снижении налоговой нагрузки и улучшении финансового положения.

Одним из важных видов расходов, которые можно учесть при получении налоговых вычетов, являются расходы, связанные с недвижимостью. Владельцы недвижимости имеют право получить вычеты на расходы, связанные с уплатой налога на имущество, а также на коммунальные услуги. Вычеты могут быть предоставлены как по основному месту проживания, так и по дополнительным объектам недвижимости.

- На основное место проживания можно получить налоговый вычет на сумму уплаченного налога на имущество. Для этого необходимо предоставить документы подтверждающие расходы по оплате налога на имущество.

- По дополнительной недвижимости также можно получить налоговый вычет на сумму уплаченного налога на имущество. Важно отметить, что вычет возможен только для одного объекта, выбранного налогоплательщиком. Поэтому при наличии нескольких объектов недвижимости, следует выбрать наиболее выгодный для вычета.

- Кроме того, можно получить вычет на сумму уплаченных коммунальных платежей. Для этого необходимо предоставить документы, подтверждающие расходы на коммунальные услуги, такие как оплата за электроэнергию, отопление, водоснабжение и другие услуги.

Важно отметить, что для получения налоговых вычетов на расходы, связанные с недвижимостью, необходимо иметь документы, подтверждающие фактический расход и право на учет данных расходов при заполнении декларации. Поэтому следует внимательно хранить все квитанции, расчетные счета и другие документы, подтверждающие фактические расходы.

Как получить налоговые вычеты: процедура и требования

Для того чтобы получить налоговые вычеты, необходимо выполнить определенную процедуру и удовлетворить определенные требования. Важно быть внимательным и следовать инструкциям, чтобы правильно оформить заявление и получить вычеты.

Процедура получения налоговых вычетов включает следующие шаги:

- Собрать все необходимые документы, подтверждающие право на вычеты. Это может включать документы о покупке или строительстве недвижимости, договоры аренды, счета и прочее.

- Заполнить заявление на получение налоговых вычетов. В заявлении необходимо указать все сведения, требуемые налоговым органом, а также приложить копии документов, подтверждающих право на вычеты.

- Подать заявление и документы в налоговый орган. Заявление можно подать лично, почтой или через электронную систему.

- Ожидать рассмотрения заявления. Время рассмотрения может различаться в зависимости от налогового органа и сложности случая.

- Получить решение налогового органа о предоставлении вычетов. Если заявление одобрено, вам будет выдано решение, которое можно использовать для снижения суммы налоговых платежей.

Для получения налоговых вычетов требуется соответствовать определенным требованиям, которые могут включать следующее:

- Быть гражданином Российской Федерации.

- Зарегистрированная недвижимость, на которую претендуете на вычеты, должна находиться на территории Российской Федерации.

- Иметь все необходимые документы, подтверждающие право на вычеты.

- Налогоплательщик должен быть зарегистрирован в налоговом органе и иметь статус налогового резидента Российской Федерации.